வங்கிகளுக்கு சாதகமாக தற்போது நடைமுறையில்  இருந் துவரும் சில விதிமுறைகளை, அவற்றின் வாடிக்கையாளர்க ளை முன்னிறுத்தி, அவர்களுக் கு சாதகமாக மாற்றி அமைக்க வேண்டும் என்ற உத்தரவை இந் த ஜனவரி மாதம் முதல் அமலா க்கியிருக்கும், வங்கிகளின் தரக் கட்டுப்பாடு மற்றும் ஒழுங்கு விதிமுறை ஆணையம் அறி வித்திருக்கிறது. இந்திய வங்கி வாடிக்கையாளர்களின் வர லாற்றில் இதை ஒருமுக்கிய

இருந் துவரும் சில விதிமுறைகளை, அவற்றின் வாடிக்கையாளர்க ளை முன்னிறுத்தி, அவர்களுக் கு சாதகமாக மாற்றி அமைக்க வேண்டும் என்ற உத்தரவை இந் த ஜனவரி மாதம் முதல் அமலா க்கியிருக்கும், வங்கிகளின் தரக் கட்டுப்பாடு மற்றும் ஒழுங்கு விதிமுறை ஆணையம் அறி வித்திருக்கிறது. இந்திய வங்கி வாடிக்கையாளர்களின் வர லாற்றில் இதை ஒருமுக்கிய

திருப்புமுனையாகக்கருதலாம்.

வங்கிகளில் கணக்கு துவங்கு வது என்பது சாமானியர்களுக் கு இன்னமும் ஒரு கடினமான செயலாகத்தான் இருந்து வருகி றது. அதற்கான வழிமுறைகளை எளிதாக்கி, சமர்ப்பிக்கப் பட வேண்டிய ஆவணங்களை சீர்படுத்த வேண்டும் என்று  வங்கிகளை ஆணையம் அறிவுறுத் தியிருக்கிறது.

வங்கிகளை ஆணையம் அறிவுறுத் தியிருக்கிறது.

அதிக வருவாய் ஈட்டும் நோக்கத்து டன், வாடிக்கையாளர்க ளிடம் முழு விவரங்களை விளக்காமல், அவர்க ளுக்கு சாதகமான காரணிகளை ம ட்டும் பெரிதுபடுத்தி, இன்ஷூரன்ஸ போன்ற வங்கி வியாபாரம் சாராத சில சேவைகளை வங்கி கள் தங்கள் வாடிக்கையாளர்களின்மீது திணித் துக்கொண்டிருக்கின்றன. விற்பனை க்குப் பின், வாடிக்கையாளர்களுக் கு தேவையான சேவைகளைசெய்வ தற்கு அவை முன்வருவதில்லை. சில சமயங்களில், வாடிக் கையாளர்களின் முறையீடு இல்லாமலேயே, இம்மாதிரி சே வைகளுக்கான கட்டணங் கள் அவர்கள் கணக்குகளி லிருந்து எடுக்கப்படுகின்ற ன என்பது போன்ற புகார் களும் பதிவாகி யிருக்கின் றன. இம்மாதிரி நிகழ்வுக ள் நடக்காமல், வாடிக்கை யாளர்களின் நலன் பாதுக் காக்கப்படவேண்டும் என் று வங்கிகள், ஆணையத் தால் அறிவுறுத்தப் பட்டிருக்கின்றன.

தற்போதைய தொழில் நுட்ப யுகத்தில், வங்கிகளுக்கு நேரடி யாக செல்பவர்களின் எண்ணி க்கை குறைந்து, ஏ.டி.எம். மற் றும் இணைய தளங்கள் மூல ம் தங்கள் வங்கி கணக்குக ளை நிர்வகிப்பவர்களின் எண் ணிக்கை அதிகரித்து வருகிற து. அதேவேகத்தில், அவர்களு டைய பண பரிவர்த்தனைக்களுக்கான பாதுகாப்பு குறை ந்து வருவது ஒரு அச்சுறுத்தலான விஷயமாகும். தொழில் நுட் பத்துடன் கூடிய வங்கி சே வையில் சௌகரியங்களுட ன், பல இடர்பாடுகளும் (ரிஸ் க்) ஒளி ந்திருக்கின்றன.

டெபிட் மற்றும் கிரெடிட் கார் டுகளின்மூலம் நடக்கும் பண பரிவர்த்தனைகளின் போது, கார்டு உரிமையாளர்களின் தனிப்பட்ட தகவல்கள் திருடப் பட்டு, அவர்கள் பெரும் பொ ருள் இழப்புக்கு ஆளாகின்றனர். வாடிக்கையாளர்களின் வங் கி கணக்கு சார்ந்த இணையதள தகவல்கள் கடத்தப்பட்டு,  அவை முறைகேடாக பயன்படு த்தப்படுகின்றன. அம்மாதிரி இடர்பாடுகளை சந்திக்க நேரி டும் வாடிக்கையாளர்கள், பொ ருள் இழப்புக்கு ஆளாகின்றனர். இம்மாதிரி அசம்பா விதங்களி ன்போது, அனைத்து பொறுப்புக ளையும் வாடிக்கையாளர்களி ன் மீது சுமத்தி, வங்கிகள் இழப் பீடு வழங்காமல் தப்பிக்கும் வி தமாகத்தான் தற்போதைய விதிமுறைகள் அமைந்தி ருக்கின்றன. தவிர்க்கமுடியாமல் இழப்பீடுகள் வழங்கினாலும், அவை காலம் கடந்தே வழங் கப்படுகின்றன.

அவை முறைகேடாக பயன்படு த்தப்படுகின்றன. அம்மாதிரி இடர்பாடுகளை சந்திக்க நேரி டும் வாடிக்கையாளர்கள், பொ ருள் இழப்புக்கு ஆளாகின்றனர். இம்மாதிரி அசம்பா விதங்களி ன்போது, அனைத்து பொறுப்புக ளையும் வாடிக்கையாளர்களி ன் மீது சுமத்தி, வங்கிகள் இழப் பீடு வழங்காமல் தப்பிக்கும் வி தமாகத்தான் தற்போதைய விதிமுறைகள் அமைந்தி ருக்கின்றன. தவிர்க்கமுடியாமல் இழப்பீடுகள் வழங்கினாலும், அவை காலம் கடந்தே வழங் கப்படுகின்றன.

நவீன தொழில் நுட்ப வசதி களை வழங்கும் வங்கிகள், வாடிக்கையாளர்களுடன் செய்து கொள்ளும் ஒப்பந்த த்தில் அட ங்கியிருக்கும் ஷரத்துக்கள், பெரும்பாலும் வங்கிகளுக்கு சாதகமாகவே அமைந்திருக்கும் விஷயம், நம்மில் பலருக்கு தெரியாது. அதன்படி, பணபரிவர்த்தனை  களின்போது முறைகேடு கள் நடந்தால், அந்த மு றைகேடுகள் வங்கியின் அசட்டையால் தான் நட ந்தது என்று நிரூபிக்க வேண்டியது வாடிக்கை யாளரின் பொறுப்பாகு ம். வங்கி ஊழியர்கள் பணபரிவர்த்தனை மு றை கேடுகளுக்கு துணை போனாலும், வாடிக்கையாளர் களுக்கு தகுந்த பாதுகாப்பு கிடையாது. தங்கள் பணம் பறி போனதற்கு, அவர்கள்தான் காவல் துறையினரி டம் புகார் அளிக்கவேண்டும் என்ற விதிமு றையும் அமலில் இருக்கிற து.

களின்போது முறைகேடு கள் நடந்தால், அந்த மு றைகேடுகள் வங்கியின் அசட்டையால் தான் நட ந்தது என்று நிரூபிக்க வேண்டியது வாடிக்கை யாளரின் பொறுப்பாகு ம். வங்கி ஊழியர்கள் பணபரிவர்த்தனை மு றை கேடுகளுக்கு துணை போனாலும், வாடிக்கையாளர் களுக்கு தகுந்த பாதுகாப்பு கிடையாது. தங்கள் பணம் பறி போனதற்கு, அவர்கள்தான் காவல் துறையினரி டம் புகார் அளிக்கவேண்டும் என்ற விதிமு றையும் அமலில் இருக்கிற து.

தற்போதைய நிலைமையை, வா டிக்கையாளர்கள் பக்கம் சாய்க் கும் விதமாக, விதிமுறைகளை வங்கிகள் திருத்தி அமைக்க வே ண்டும் என்று ஆணையம் உத்தர விட்டு இருக்கிறது. அதன்படி, பண இழப்பு சம்பவங்களில், வாடிக்கையாளரின் கவனக்குறைவு முக்கிய பங்கு வகித்தத  ற்கான ஆதாரங்களை இனி வங்கிகள்தான் சமர்ப்பிக்க வேண்டும். அதனால் வங் கிகள், பண பரிவர்த்தனை களுக்கான தங்கள் கட்ட மைப்பு வசதிகளை மேலும் பலப்படுத்த வேண்டிய கட் டாயம் ஏற் பட்டிருக்கிறது.

ற்கான ஆதாரங்களை இனி வங்கிகள்தான் சமர்ப்பிக்க வேண்டும். அதனால் வங் கிகள், பண பரிவர்த்தனை களுக்கான தங்கள் கட்ட மைப்பு வசதிகளை மேலும் பலப்படுத்த வேண்டிய கட் டாயம் ஏற் பட்டிருக்கிறது.

ஒரு கணக்கிலிருந்து, டெபிட் அல்லது கிரெடிட் கார்டு மூல  ம் தொடர்ந்து ஒரே நாளில் அல் லது குறுகிய இடை வெளிகளி ல் பணம் எடுக்கப்பட்டால், வாடி க்கையாளரின் செலவு வரலாற் றின் அடிப்படையில் கணக்கை தொடர்ந்து ஸ்கேன் செய்து, வாடிக்கையாளரின் ஒப்புதலை பெறும் வரை, கார்டை தற்காலி கமாக முடக்கும் மென்பொருள் வசதிகள் வெளிநாடுகளில் பயன்படுத்தப்படுகின்றன. இது, முறைகேடுகளை தக்க தரு

ம் தொடர்ந்து ஒரே நாளில் அல் லது குறுகிய இடை வெளிகளி ல் பணம் எடுக்கப்பட்டால், வாடி க்கையாளரின் செலவு வரலாற் றின் அடிப்படையில் கணக்கை தொடர்ந்து ஸ்கேன் செய்து, வாடிக்கையாளரின் ஒப்புதலை பெறும் வரை, கார்டை தற்காலி கமாக முடக்கும் மென்பொருள் வசதிகள் வெளிநாடுகளில் பயன்படுத்தப்படுகின்றன. இது, முறைகேடுகளை தக்க தரு  ணத்தில் தடுத்து, வாடிக்கை யாளரை பெருத்த பொருள் இழப்புகளிலிருந்து பாதுகாக் கும் ஒரு நடவடிக்கையாகு ம். மேலும், வாடிக்கையாள ரின் கவனக்குறைவு உறுதி செய்யப்படாத பட்சத்தில், அவரை அலையவிட்டு, மன உளைச்சல்களுக்கு உள்படு த்தாமல், இழப்பீடுகள் 48 மணி நேரத்திற்குள் பட்டுவாடா செ ய்யப்படுகின்றன.

ணத்தில் தடுத்து, வாடிக்கை யாளரை பெருத்த பொருள் இழப்புகளிலிருந்து பாதுகாக் கும் ஒரு நடவடிக்கையாகு ம். மேலும், வாடிக்கையாள ரின் கவனக்குறைவு உறுதி செய்யப்படாத பட்சத்தில், அவரை அலையவிட்டு, மன உளைச்சல்களுக்கு உள்படு த்தாமல், இழப்பீடுகள் 48 மணி நேரத்திற்குள் பட்டுவாடா செ ய்யப்படுகின்றன.

மேக்னெடிக் டேப் பொருத்தப்பட்ட கார்டுகளிலிருந்து, வாடிக்  கையாளரின் எண் போன்ற ரகசிய தகவல்களை கடத்துவது எளிதாக இருப்பதால், அதற்கு பதிலாக சிப்ஸ் பொருத்திய கார்டுகளின் பயன்பாடு வெளிநாடுகளில் அதிகரித்திருக்கின் றன.இதுவும், வாடிக்கையாளர் பாது காப்பு சார்ந்த ஒரு நடவடிக்கையாகு ம். இந்திய வங்கிகள் இம்மாதிரி தொ ழில் நுட்ப மேம்பாடுகளை ஆராய்ந்து அமல்படுத்தினால்தா ன், பொருளாதார மோசடிகளால் ஏற்படும் நஷ்டங்களிலிரு

கையாளரின் எண் போன்ற ரகசிய தகவல்களை கடத்துவது எளிதாக இருப்பதால், அதற்கு பதிலாக சிப்ஸ் பொருத்திய கார்டுகளின் பயன்பாடு வெளிநாடுகளில் அதிகரித்திருக்கின் றன.இதுவும், வாடிக்கையாளர் பாது காப்பு சார்ந்த ஒரு நடவடிக்கையாகு ம். இந்திய வங்கிகள் இம்மாதிரி தொ ழில் நுட்ப மேம்பாடுகளை ஆராய்ந்து அமல்படுத்தினால்தா ன், பொருளாதார மோசடிகளால் ஏற்படும் நஷ்டங்களிலிரு  ந்து தப்பிக்க முடியும்.

ந்து தப்பிக்க முடியும்.

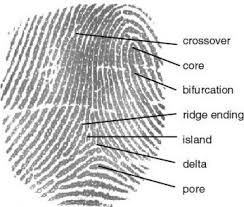

ஏ.டி.எம். பயன்பாடுகள் அதிகரித்து வரும் நிலையி ல், அதை பயன்படுத்தும் வங்கி வாடிக்கையாளர்க ளுக்கு தகுந்த உயிர் மற்று ம் பண பாதுகாப்பை அளி க்கவேண்டியது வங்கிகளி ன் கடமையாகும். இந்த இ யந்திரங்கள், வங்கிகளின் மினி கிளைகளாக செயல்படுகின் றன. அதனால், வங்கி கிளைகளின் நேரடி வேலை பளு கு  றைந்து, நிர்வாக செலவும் மிச்ச மாகிறது. ஆகையால், வாடிக் கையாளர்களிடம் கூடுதல் கட் டணம் வசூலிக்காமல், ஏ.டி.எம். மையங்களுக்கு, அவை இயங் கும் எல்லா நேரத்திலும் போது மான பாதுகாப்பு ஏற் பாடுகளை செய்யவேண்டியது வங்கிகளின் தலையாய கடமையாகும். விழித்திரை பதிவுகள் மூலம், ஏ .டி.எம். வாடிக்கையாளர்களை அடையாளம் காணும் மு றை பல நாடுகளில் நடை முறையில் இருக்கிறது. ஏ. டி.எம். பணபரிமாற்றங்களி ல் ஏற்பட்டுக் கொண்டிருக்கு ம் ஆள் மாறாட்ட மோசடிக ளை தடுக்க,விரல் ரேகைக ளை பதிவுசெ ய்து, வாடிக் கையாளரை அடையாளம் காணும் முறையை வங்கி

றைந்து, நிர்வாக செலவும் மிச்ச மாகிறது. ஆகையால், வாடிக் கையாளர்களிடம் கூடுதல் கட் டணம் வசூலிக்காமல், ஏ.டி.எம். மையங்களுக்கு, அவை இயங் கும் எல்லா நேரத்திலும் போது மான பாதுகாப்பு ஏற் பாடுகளை செய்யவேண்டியது வங்கிகளின் தலையாய கடமையாகும். விழித்திரை பதிவுகள் மூலம், ஏ .டி.எம். வாடிக்கையாளர்களை அடையாளம் காணும் மு றை பல நாடுகளில் நடை முறையில் இருக்கிறது. ஏ. டி.எம். பணபரிமாற்றங்களி ல் ஏற்பட்டுக் கொண்டிருக்கு ம் ஆள் மாறாட்ட மோசடிக ளை தடுக்க,விரல் ரேகைக ளை பதிவுசெ ய்து, வாடிக் கையாளரை அடையாளம் காணும் முறையை வங்கி  கள் உடனடியாக அமல்படு த்தினால், மோசடி குற்றங்க ளை பெருமளவில் தவிர்க்க லாம்.

கள் உடனடியாக அமல்படு த்தினால், மோசடி குற்றங்க ளை பெருமளவில் தவிர்க்க லாம்.

இந்திய வங்கிகளின் வரலா ற்றில் முதன் முறையாக, சே வைகளின் தரத்தை பொருத் து, வங்கிகளை உயர் ரகம், நடுத்தரம், அதற்கும் கீழ் என் று தரம் பிரிக்கும் பணியையும் ஒழுங்குமுறை ஆணையம் துவங்கியிருக்கிறது. ஒருவர் கணக்கு துவங்கும்போது கேட் கப்படும் கேள்விகள், கோரப்படும் ஆவணங்கள் ஆகியவை இந்த தரப்பிரிவி ற்கு சில காரணிகளாக அ மையும். இதைத் தவிர, அன் றாடம் வாடிக்கையாளர் கள் நடத்தப்படும் முறை, அவர் கள் அளிக்கும் புகார்கள், கு றைகள் தீர்க்கும் முறை, தொலைபேசி உரையாடல்களின் த ரம் ஆகியவைகளும், தரவரிசை கணக்கில் எடுத்துக் கொள்  ளப்படும். வங்கிகளின் பொரு ளாதார பலம் இதில் கணக்கில் எடுத்துக் கொள்ளப் படமாட்டா து. இந்த தரவரிசைப் பட்டிய லை, இணையதளத்தில் வரும் ஏப்ரல் மாதத்திற்குள் வெளி யிட உத்தேசித்திருப்பதாக ஆ ணையம் தெரிவித்திருக்கிறது.

ளப்படும். வங்கிகளின் பொரு ளாதார பலம் இதில் கணக்கில் எடுத்துக் கொள்ளப் படமாட்டா து. இந்த தரவரிசைப் பட்டிய லை, இணையதளத்தில் வரும் ஏப்ரல் மாதத்திற்குள் வெளி யிட உத்தேசித்திருப்பதாக ஆ ணையம் தெரிவித்திருக்கிறது.

ஒரு குறிப்பிட்ட வங்கியில் கணக்கு துவங்குவது அல்லது ஒரு வங்கியில் இருக்கும் கணக்கை மற்றொரு வங்கிக்கு மாற்றுவது போன்ற முடிவுகளை எடுக்க, இம்மாதிரி தர வரி  சை பட்டியல் வாடிக்கை யாளர்களுக்கு வழிகாட்டி யாக அமையும் என்று எதி ர்பார்க்கலாம். தங்கள் சேவை தரத்தை உயர்த்திக் கொள்ள, இந்த தகவல்கள் வங்கிகளுக்கும் பயனு ள்ளதாக இருக்கும்.

சை பட்டியல் வாடிக்கை யாளர்களுக்கு வழிகாட்டி யாக அமையும் என்று எதி ர்பார்க்கலாம். தங்கள் சேவை தரத்தை உயர்த்திக் கொள்ள, இந்த தகவல்கள் வங்கிகளுக்கும் பயனு ள்ளதாக இருக்கும்.

இந்திய பொருளாதாரத்தின் தூண்களாக விளங்கும் வங்கிக  ள், தங்கள் வியாபாரத்தின் தூண்களான வாடிக்கையாள ர்களுக்கு உரிய அனைத்து தர மான சேவைகளையும், பார பட்சமின்றி வழங்க வேண்டும் என்பதுதான் அனைவரது எதி ர்பார்ப்பும் ஆகும். அதை பூர்த் தி செய்ய, வங்கிகள் தங்களை பெருமளவில் தயார் படுத் திக்கொள்ளவேண்டும் என்பதுதான் தற்போதைய நிலைமை யாகும்.

ள், தங்கள் வியாபாரத்தின் தூண்களான வாடிக்கையாள ர்களுக்கு உரிய அனைத்து தர மான சேவைகளையும், பார பட்சமின்றி வழங்க வேண்டும் என்பதுதான் அனைவரது எதி ர்பார்ப்பும் ஆகும். அதை பூர்த் தி செய்ய, வங்கிகள் தங்களை பெருமளவில் தயார் படுத் திக்கொள்ளவேண்டும் என்பதுதான் தற்போதைய நிலைமை யாகும்.

வங்கிகளின் சேவை தரத்தை பலப்படுத் தும் நோக்கத்துடன் கூடிய ஒழுங்குமு றை ஆணையத்தின் அறிவிப்பு, வாடிக் கையாளர்களின் காதுகளில் தேனாக வந்து பாய்ந்திருக்கிறது என்று சொன் னால் அது மிகையாகாது.

No comments:

Post a Comment